智能交易软件服务平台

文汇阁为投资者提供了软件产品

智能交易系统、智能分析系统、自动跟单系统、智能对冲系统、行情转换系统、交易信号专家等,满足了不同用户的需求。

任何疑问请联系我们客服,可拨打7*24小时服务热线:400-660-1612

在线客服摘要:2007-2009年金融危机后,所有类型的资本流动都出现了下降,此后一直没有恢复。但在特朗普担任总统期间,美国与中国爆发贸易战后,外国直接投资的下降变得更加明显。

这是经济学人关于全球经济新秩序报道的第三篇。听美国官员描述他们针对中国设置的贸易和投资壁垒,你可能会认为他们是在尽最大努力限制经济连锁反应。

国家安全顾问沙利文最近在纽约智囊团外交关系委员会上说:”这些措施不是为了保护主义,也不是为了阻碍任何人。”

在谈到与中国做生意的限制措施时,官员们谈到了 “小院高墙”,也就是说,这些措施的目标很窄,只是为了保护国家安全,而且很难规避。

当商务部长雷蒙多警告说,一些中国企业对美国同行来说变得“不可投资”时,她的语气近乎悲哀,敦促中国允许这种合作关系再次繁荣起来。

但是,限制干扰的说法只是一种幻想。将国家安全置于不受约束的投资之上,正在重塑资本跨境流动。全球资本流动,特别是外国直接投资(FDI)急剧下降,现在都是按照地缘政治路线进行的。

这对不结盟国家有好处,因为可以左右逢源,而且,如果能限制资本流动的波动,对新兴市场的金融稳定也有好处。但是,随着地缘政治集团进一步拉开距离,这很可能会使世界变得更加贫穷。

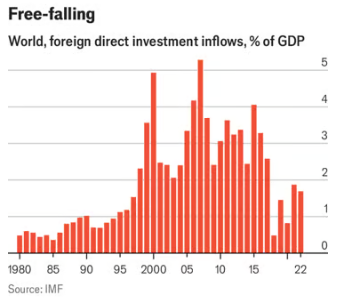

跨境资本流动来自投资者的投资组合头寸、银行的贷款和公司的外国直接投资。2007-2009年金融危机后,所有类型的资本流动都出现了下降,此后一直没有恢复。但在特朗普担任总统期间,美国与中国爆发贸易战后,外国直接投资的下降变得更加明显。

国际货币基金组织的经济学家在2023年4月发表的一项研究发现,全球外国直接投资总额占全球GDP的比重,从2000年代的平均3.3%下降到2018年至2022年的1.3%。2022 年俄罗斯入侵乌克兰后,流向在联合国支持俄罗斯的国家的跨境银行贷款和证券组合债务,分别下降了 20% 和 60%。

为了评估外国直接投资是否也随着时间的推移而改变了方向,国际货币基金组织的研究人员分析了2003年至2022年间进行的30万笔新的(或 “绿地”,指一种外国直接投资形式,其中母公司在外国新建设施,从零开始构建新的运营设施。这与“棕地投资”形成对比,后者是公司购买或租赁现有设施以启动新的生产活动)跨境投资的数据。他们发现,2018 年贸易紧张局势加剧后,流向中国的资金迅速减少。

从那时起到 2022 年底,政策制定者认为具有 “战略意义 “的行业中流向中国的外国直接投资下降了 50%以上。流向欧洲和亚洲其他地区的战略性外国直接投资也有所下降,但降幅要小得多,流向美国的外国直接投资保持相对稳定。

尽管亚洲其他地区和美国芯片企业的外国直接投资大幅增长,但流向中国芯片行业的外国直接投资却骤降了四倍。

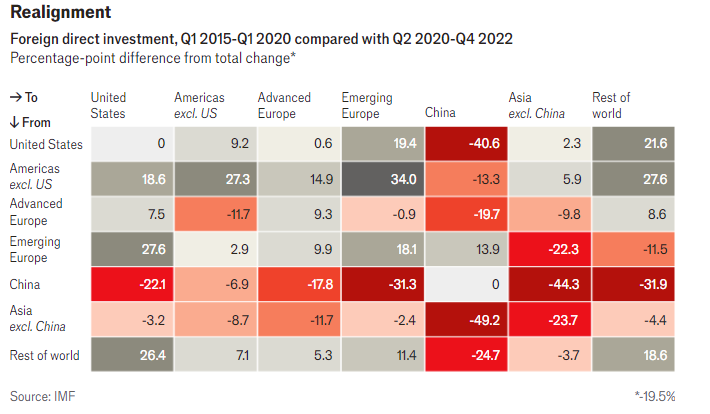

随后,国际货币基金组织的研究人员比较了 2015 年至 2020 年与 2020 年至 2022 年在不同地区完成的投资。从一个时期到另一个时期,平均外国直接投资流量下降了20%。但不同地区的下降幅度极不均衡。

美国和欧洲国家(尤其是其新兴经济体),是相对的赢家。

相对赢家是富裕的美国及其最亲密的盟国,这表明地缘政治调整在转移资本流动方面发挥了作用。当然,这一点比以往任何时候都更加重要。国际货币基金组织的研究人员通过联合国的投票模式来衡量这种一致性,计算了在地缘政治关系密切的国家之间流动的外国直接投资份额。

他们发现,这一份额在过去十年中大幅上升,而且地缘政治上的接近比地理上的接近更为重要。跨境银行借贷和证券组合流动也与地缘政治密切相关,但程度较低。

这些似乎都没有引起政策制定者的焦虑甚至兴趣,这似乎有些出人意料。与自由贸易一样,资本的自由流动在理论上应该为企业和投资者提供更多机会,让所有人都有更大的致富机会。大公司的长期投资也提供了创新、管理专长和商业网络。

对于穷国来说,这一点尤为重要。在国内储蓄不足的地方,外国资本可以促进增长。而且,如果全球资本可以自由流动,你会期望其成本更低。

然而,尽管过去三十年金融全球化规模巨大,跨境头寸总额占世界 GDP 的比例从 1990 年的 115%,上升到 2022 年的 374%,但收益却难以衡量。这并不意味着没有收益。但同时也有明确的证据表明,外国资本的突然流入会引发金融危机。

阿蒂什·戈什、乔纳森·奥斯特里和马赫瓦什·库雷希(他们当时都在国际货币基金组织工作)在 2016 年发表的一篇论文中指出,1980 年至 2014 年间,53 个新兴市场国家出现了 152 次异常大规模资本流入的 “激增 “事件。约 20% 的事件在激增结束后两年内以银行危机告终,其中 6% 的事件导致银行和货币双重危机(远高于基线)。

危机往往与全球金融动荡同步发生。但是,外国资本的突然涌入与随后的信贷增长、货币高估和经济过热之间的联系是难以忽视的。

这为 1998 年灾难之后有条不紊地减少对外国资本依赖的亚洲政策制定者提供了基石。事实上,在美联储以 20 世纪 80 年代以来最快的速度收紧货币政策的情况下,新兴市场国家在过去几年中的恢复力是非常惊人的。当时,美联储的紧缩政策引发了拉美债务危机;而这一次,大多数中等收入的大国成功地保护了自己,渡过了难关。

问题在于,资本流动风险较低的国家也在失去外国直接投资。戈什和合著者发现,以外国直接投资为主的激增,不太可能以危机告终;银行贷款的突然泛滥才会破坏稳定。关于畅通无阻的资本带来的益处,现有证据也表明外国直接投资流动最能刺激经济增长,并在企业和投资者之间分散风险。

2023 年国际货币基金组织的研究,模拟了世界分裂成以美国和中国为中心的单独外国直接投资集团,印度、印度尼西亚和拉丁美洲保持不结盟(因此对双方的资金流动开放)的影响。据估计,5 年后全球 GDP 将下降约 1%,长远来看将下降 2%。

损失的增长机会主要集中在两大集团;不结盟地区有机会从中受益。但是,全球经济增长放缓以及这些地区被迫加入集团的可能性,可能会使这一损失变为亏损。

真正的输家是低收入经济体,他们必须与新旧世界最糟糕的情况作斗争。由于缺乏中等收入国家的国内储蓄率、资本市场和外汇储备,这些国家的投资既依赖于外国资本流动,又难以避免资本流动的突然逆转。

由于缺乏经济实力,更容易被迫选择地缘政治的一方,从而限制了获得资金的渠道。对于这些国家来说,这种两难境地已是司空见惯,而在全球金融体系的下一个变革领域:支付领域,情况更是如此。

【免责声明】本文版权归第三方作者所有,相关授权事宜请联系原作者。文中仅代表作者本人观点,与文汇阁无关。文汇阁对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。