智能交易软件服务平台

文汇阁为投资者提供了软件产品

智能交易系统、智能分析系统、自动跟单系统、智能对冲系统、行情转换系统、交易信号专家等,满足了不同用户的需求。

任何疑问请联系我们客服,可拨打7*24小时服务热线:400-660-1612

在线客服FX168财经报社(欧洲)讯 美国消费者物价指数(CPI)将是本周市场的关键催化剂,摩根士丹利展望基本上与知名金融博客ZeroHedge不谋而合,皆向市场发出了具体的警告,即核心CPI可能出现巨大偏差,数据恐会大幅下滑。这提振了鸽派阵营,打击了鹰派加息立场。

ZeroHedge上周指出,美国消费者物价指数(CPI)已连续第五个月高于预期中值,4月CPI恐将发生意外下行。这意味着,美元买盘可能受到牵制,反而刺激黄金多头行情。

“下周发布的4月份CPI报告,将是一个‘下行惊喜’,因为滞后的业主等值租金(OER)崩溃并赶上了实时的指标。”

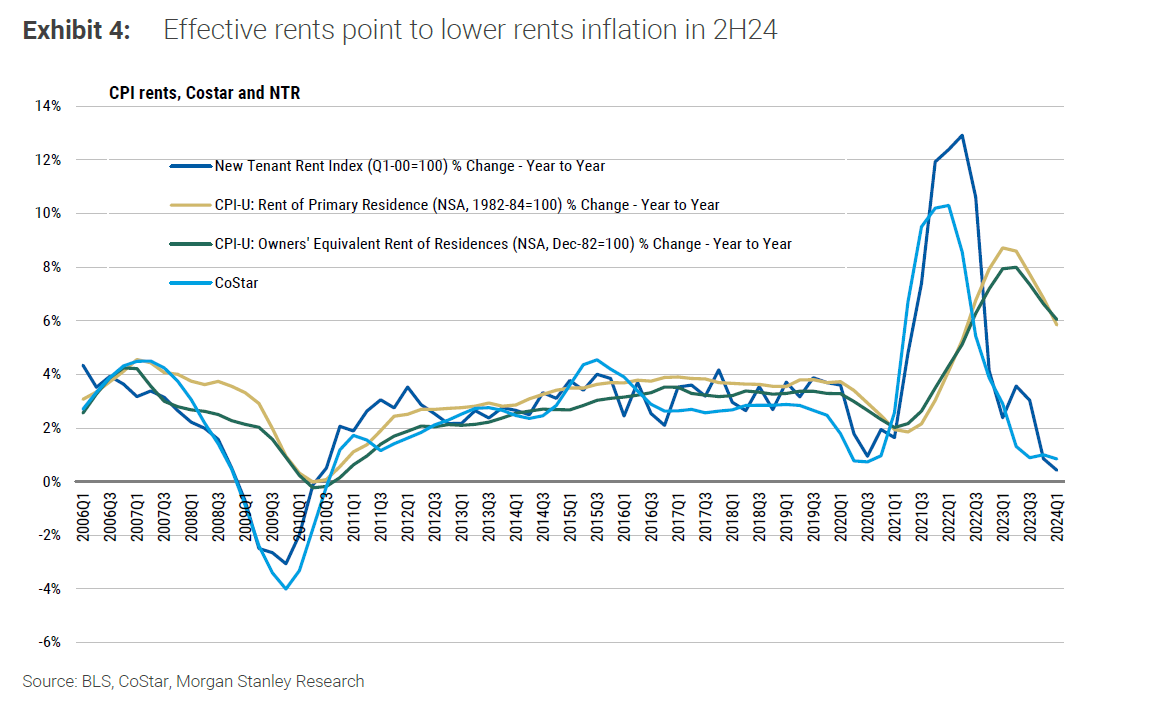

摩根士丹利首席经济学家塞斯·卡彭特(Seth Carpenter)周末写道:“大多数人在市场知道,美国劳工统计局采用的是当前租金,并且基本上将这些价格变化分散到几个季度中,因此,尽管租金在今年剩余时间里持续下降,但这一数据似乎很明显。2023年移民数量激增,多户住宅空置率正接近历史高位,住房通胀是通胀路径的最清晰信号,而且路径较低。”

(来源:ZeroHedge)

美联储主席鲍威尔明确表示,只有通胀才能阻止他们降息。今年,市场定价从3月份开始的近7次降息25个基点,到现在的定价接近2次降息,开始时间推迟到9月。

卡彭特指出,尽管周三(5月15日)的CPI报告对于首次降息的时机至关重要,但无论其内容如何,市场仍然相信通胀将在年内呈下降趋势,从而引发美联储何时降息的问题,而不是是否降息的问题。

“如果我们的预测是正确的,周三的4月印刷品将不会带来巨大的变化。我们预计核心CPI将为0.29%,租金通胀将大幅下降,核心商品价格小幅下跌,服务业通胀上行意外温和逆转,”他展望说。

他续称:“如果我们错了,市场可能会提前或推迟调整首次降息的隐含时间,但我们认为今年的路径可能不会发生太大变化。信号最强的地方,就表明通货紧缩。当数据表明存在上行风险时,它们的噪音是最大的。”

周三值得关注的一个关键因素是租金。住房通胀占核心CPI的40%,占核心PCE的18%,因此无论住房通胀走向何方,整个指数都可能随之而来。到目前为止,市场上的大多数人都知道劳工统计局采用当前租金,并基本上将这些价格变化分摊到几个季度。

目前的租金数据非常疲弱,因此今年剩余时间官方统计数据的持续下降似乎是显而易见的。事实上,尽管去年移民数量激增,但多户住宅的空置率仍接近历史高位。住房通胀是通胀路径最清晰的信号,而且路径较低。

当然,用美联储的话来说,过去三个月通胀方面“缺乏进一步进展”。

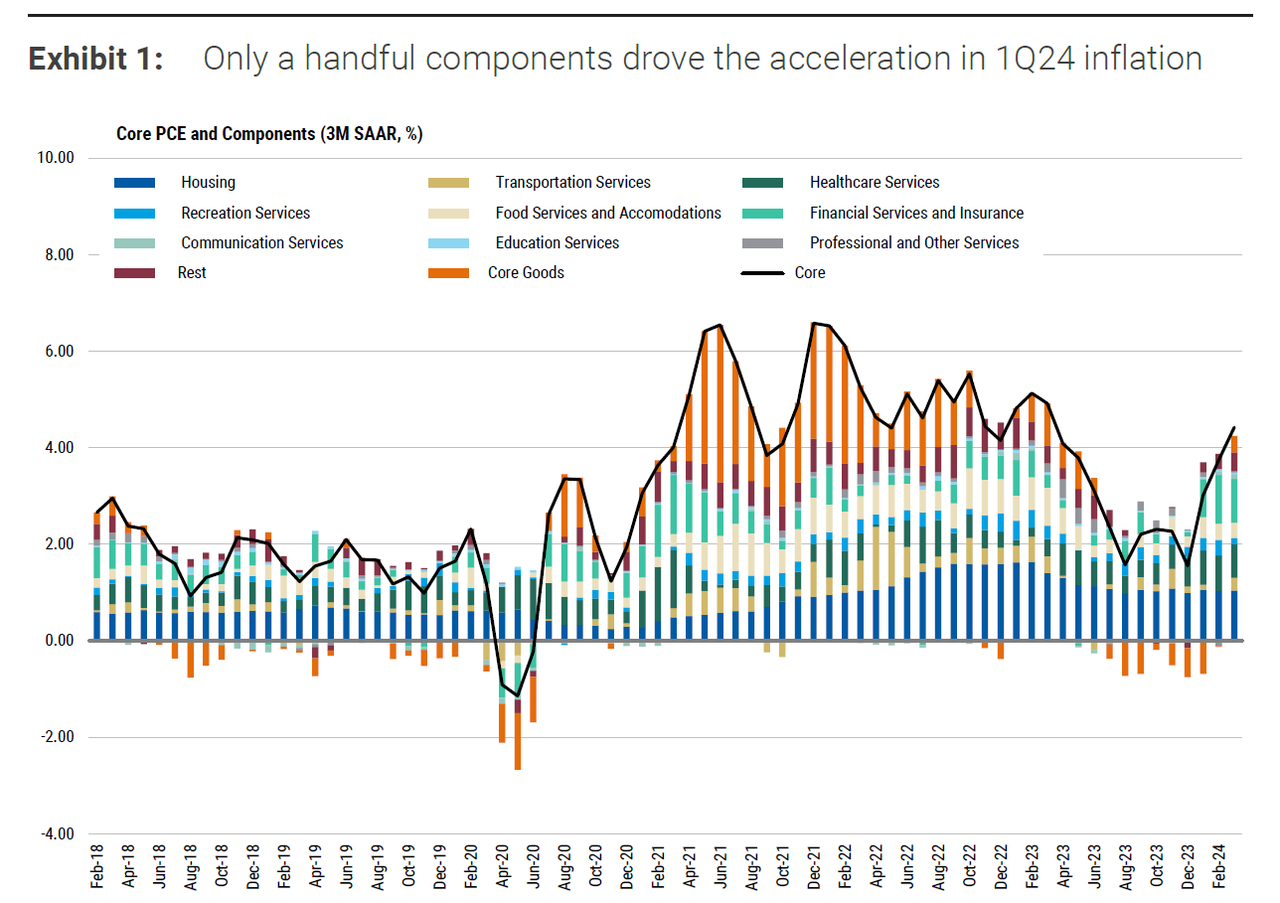

对于PCE通胀而言,商品推动了大部分增长,而计算机软件、录像带和服装共同解释了2/3的增长。通胀是特殊的,而不是普遍的。事实上,根据CPI权重,核心商品通胀在过去三个月中有两个月为负值,并有进一步全面下跌的空间。供应链已基本恢复,今年第一季国内生产总值(GDP)数据显示库存修正。

(来源:ZeroHedge)

住房以外的服务业通胀,也显示出一定的通胀压力。

在过去的几个月里,金融服务的投资组合管理和投资建议部分带来了意外的上涨。但这些成分的噪音很大,并且与股价波动部分相关,因此考虑到标准普尔上个月表现不佳,我们正在寻找某种回报。汽车保险的通胀率一直较高,但保险公司正在努力应对过去几年面临的更高成本。

这种冲动并不能反映当前的经济状况,而且正在开始自行消退。一般模式是某一组成部分在一个月内表现强劲,然后其他组成部分变弱。当数据表明通货膨胀时,噪音就最大。

卡彭特总结称:“最后一个技术点是,我们的美国团队最近记录称,季节性调整可能夸大了今年第一季的通胀,表明稍后会出现一些算术回报。”

“综合考虑所有这些因素,通胀年内应该会下降。届时,美联储将开始降息。”

【免责声明】本文版权归第三方作者所有,相关授权事宜请联系原作者。文中仅代表作者本人观点,与文汇阁无关。文汇阁对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。