智能交易软件服务平台

文汇阁为投资者提供了软件产品

智能交易系统、智能分析系统、自动跟单系统、智能对冲系统、行情转换系统、交易信号专家等,满足了不同用户的需求。

任何疑问请联系我们客服,可拨打7*24小时服务热线:400-660-1612

在线客服FX168财经报社(北美)讯 债券市场关于债务供应的担忧正在加剧,尤其是随着美国、英国和欧元区等国家将在未来几周开始大规模发行债券。尽管债券价格不断上涨,收益率下跌,投资者获得了一些利润,但随着各国政府面临庞大赤字,人们开始担忧这种情况会持续多久。

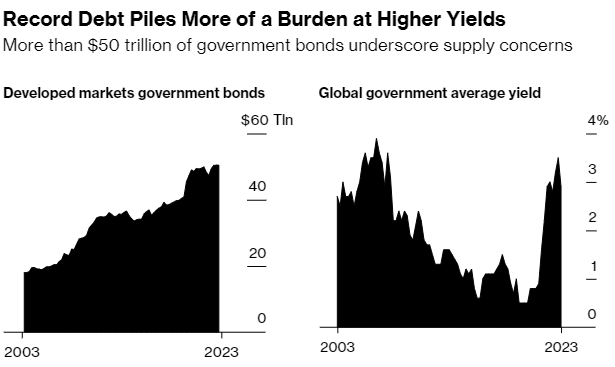

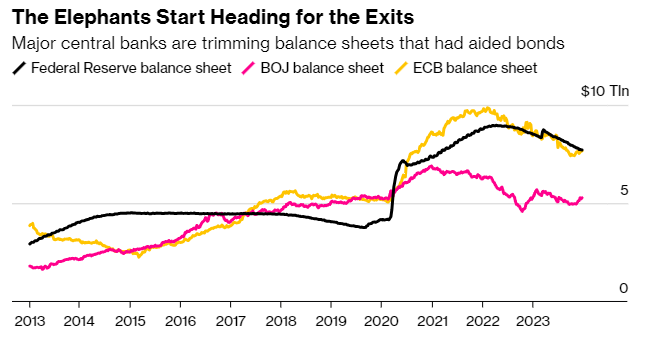

由于大多数央行不再购买债券来支持经济增长,各国政府现在必须吸引全球投资者的更多买单。为了做到这一点,人们认为,它们将不得不提供更高的收益率,就像今年夏天对政府债务激增的担忧被惠誉评级公司剥夺美国AAA信用评级所加剧时一样。这导致了美国10年期国债收益率首次在16年内上涨到5%以上。

尽管近期对此担忧有所减弱,主要是因为通缩的放缓导致投资者突然关注央行可能开始降息,但许多债券市场分析师认为,考虑到当前的供需动态,担忧很可能会再次出现。实际上,债券收益率今年已经出现了上升,10年期利率目前约为4%。

ING金融市场全球债务与利率战略主管Padhraic Garvey表示:“现在,市场只是沉迷于美联储的利率周期。一旦这种新奇感消失,我们就会开始更担心赤字。”国际货币基金组织(IMF)的数据显示,发达经济体的公共债务已从20年前的GDP的约75%上升到112%以上,因为各国加大了借债以资助应对大流行、医疗保健和养老金,以及向可再生能源的过渡。

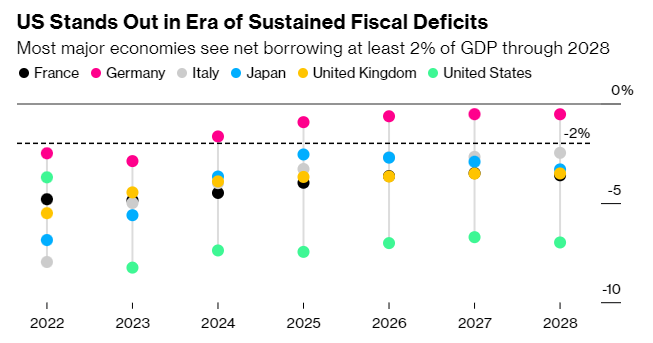

(来源:IMF)

目前很难准确知道这些不断上升的债务负担会推高多少借款成本。英格兰银行和哈佛大学的研究人员几年前曾对此进行了一次尝试。他们的联合研究得出结论,国债与GDP之比每提高一个百分点,市场利率就会上升0.35个百分点。

然而,近年来这种数学关系并未得到验证。 (例如,美国债务与GDP的比例在这个世纪上升,但国债收益率却下降。)尽管存在这些不完美,Garvey认为该研究的发现仍然值得关注。他认为,鉴于美国目前的年度赤字相当于GDP的6%,是历史正常水平的两倍,这将使利率再增加一个百分点。这不仅会增加政府的利息支出,进一步加深赤字,形成一种恶性循环,而且还会提高企业和消费者的借款成本,抑制经济增长。

其他国家的公共财政状况虽然没有美国那么糟糕,但包括英国、意大利和法国在内的一些国家今年预计仍将出现比正常情况更大的赤字。大量的选举将使这些赤字成为关注焦点;贝莱德本周警告说,如果英国政治家试图通过承诺更大支出来赢得选民,可能会引发英国国债的抛售。

(来源:Bloomberg)

然而,债券多头方基本上是这样认为的。汇丰控股全球固定收益研究主管Steven Major是这一阵营中最响亮的声音。他承认,惠誉剥夺美国AAA信用评级所引发的美国国债收益率飙升的程度让他感到惊讶,但这一事件并没有改变他的观点。Steven Major喜欢在被问及债务供应担忧时使用一个关于村里卖马铃薯的比喻。他声称,不管是马铃薯还是债券供应增加,这并不一定会引发价格下跌。

他说,因为方程的需求方是未知的。可能会有更多买家出现,可能是来自附近村庄或中东主权财富基金。而在衰退时,也就是赤字最严重时,对政府债券安全性的需求通常会增加。

Steven Major表示:“假设提高供应会导致价格下跌是错误的。”他还辩称,如果对债券的需求跟不上供应的增长,政府可以简单地减少长期证券的销售,增加短期债务的发行。这正是去年债市暴跌时美国采取的措施。去年11月初,美国财政部长珍娜·耶伦减缓了10年期和30年期债券的发行增速,并选择发行的短期国债比市场预期的多。这一举措虽然并非没有风险,但有助于安定焦虑的投资者,并为债市反弹打下了基础。

摩根大通的分析师预计,财政部将在2024年将短期国债市场作为其融资的较小部分。他们预计净短期国债销售将达到6750亿美元,大约是去年总额的三分之一,但这一数字仍然超过了短期票据和债券销售的预期增加。“财政部已经向我们表明,他们将试图在曲线的哪个位置和何时发行是比较务实的。”Rebecca Patterson曾在2020年至2022年担任Bridgewater Associates首席投资策略师,并是早期支持更高收益的观点的人。她表示:“这在边际上是令人放心的,但这并不改变更大的图景。我们需要发行债务来资助政府支出和弥补赤字,这绝对是债券收益定位的一个因素。”

(来源:美联储, 欧洲央行, 日本央行, Bloomberg)

这也是投资者决定要拥有哪些债券的动力因素。到目前为止,2024年的一个主要交易是押注10年或更长期的美国国债收益率将低于短期证券,因为较长期的债券更容易受到对赤字的担忧的影响。尽管近年来美国和欧洲的财政支出大幅增加,但贝莱德研究部门副主管Alex Brazier认为,推高债务负担和对市场造成破坏的两个更大问题是全球经济增长放缓和较高的基准利率。

欧洲央行将其主要利率提高到4%以上,以遏制部分由大流行刺激计划引发的通货膨胀激增。英格兰银行和美联储的利率甚至更高,超过了5%。即使它们在明年开始逆转这些升息,正如目前预计的那样,也很难回到类似于前两个十年大部分时间都是零利率的时代。

这意味着“你不能通过债务摆脱债务,而且利息账单更大”,Alex Brazier说。贝莱德的策略师建议仅持有足够的长期债务以跟踪基准,但不要持有过多。在法国,财政部正苦于预计今年利息支付将超过国防预算,并在2027年前几乎翻一番。澳大利亚政府正在积攒现金以应对其不断增加的债务义务,到2026年中期将达到创纪录的水平。

世界银行在今年3月表示,全球潜在增长率,定义为经济在不引发通货膨胀的情况下可实现的最高长期增长率,将在2030年前降至每年2.2%。这是30年来的最低水平,因为通常推动经济扩张的3个力量,投资、贸易和生产力,都在减缓。“这是一个糟糕的宏观环境,” Alex Brazier表示,“这使得财政赤字成为一个问题。”

【免责声明】本文版权归第三方作者所有,相关授权事宜请联系原作者。文中仅代表作者本人观点,与文汇阁无关。文汇阁对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。