智能交易软件服务平台

文汇阁为投资者提供了软件产品

智能交易系统、智能分析系统、自动跟单系统、智能对冲系统、行情转换系统、交易信号专家等,满足了不同用户的需求。

任何疑问请联系我们客服,可拨打7*24小时服务热线:400-660-1612

在线客服上周,美债遭遇巨烈抛售,10年期美债收益率一度突破1.6%,创出一年最高纪录。杰富瑞国际(Jefferies International)数据显示,上周四,动量交易员做空美债的规模达到2013年缩减恐慌事件以来最大。

美国银行的迈克尔·哈特奈特(Michael Hartnett)表示,对债券市场而言,这是40年来第二糟糕的熊市。

他还指出,这次的债券抛售(超过1994年和1999年,但还不及2013年的“缩减恐慌”),可能导致恐慌蔓延、流动性不足、企业破产等诸多问题。波动率、对冲通胀和货币贬值将在2021年成为市场的热门话题。

关于美债收益率飙升的原因,这里不再赘述,总结起来主要有三个:通胀预期上升、美联储行动不足以及“凸性对冲”可能带来的后市风险。

现在,人们更关心的是,本周美债收益率会如何发展,债券恐慌能否得到平息?下面,我们就来梳理一下。

能够平息“债券恐慌”的四个方法

摩根大通的分析师Panigirtzoglou表示,要想平息当前债券市场的危机,让股票和风险资产恢复上行趋势,必须要需要满足两个条件:

债券收益率波动需要从目前的高水平下降;

债券收益率需要回落,回吐最近的部分涨幅,特别是5年期的美债收益率。

他还表示,有四种方法可以达成上述两个条件:

一、美联储进行干预,比如加快债券购买步伐。

不过,摩根大通认为,从目前的市场压力来看,美联储还不太可能会采取此类行动。

摩根大通指出,尽管美债的市场深度指标已经恶化,但它们似乎仍远高于2020年3月的水平,5年期和10年期都是如此。只要美债的流动性没有进一步恶化,美联储就不会像2020年3月那样进行干预,尤其是如果人们将最近的债券抛售视为投资者接受再通胀交易的结果的话。

美国银行则认为,美联储在一定程度上介入,并恢复世界上流动性最强的债券市场的稳定性是目前最紧迫的事情,哪怕是只进行一些口头上的干预。

本周,美联储主席以及其他官员都将发表讲话,观察美联储如何看待债券市场调整的迹象非常重要。

二、随着均线回归信号的出现,CTA和其他动量交易者触及超卖水平。

摩根大通表示,这至少会带来一些暂时性的缓解。可问题是,离所谓“超卖水平”还有多远?

小摩认为,均线回归信号确实发挥了一些作用,但还不够有说服力。上周四(2月25日),10年期美债收益率触及1.5%的同时,小摩的短期动量指标也降至-1.7的极端看跌区域,不过短期和长期动量指标的平均值目前位于-0.8,较2018年初的-1.2还有一定距离。

摩根大通表示,若要该指标达到2018年初的低位,美债需要出现进一步的抛售。该投行预计,当10年期美债收益率站上1.6%,5年期美债收益率站上1%时,将是更强有力的超卖信号。

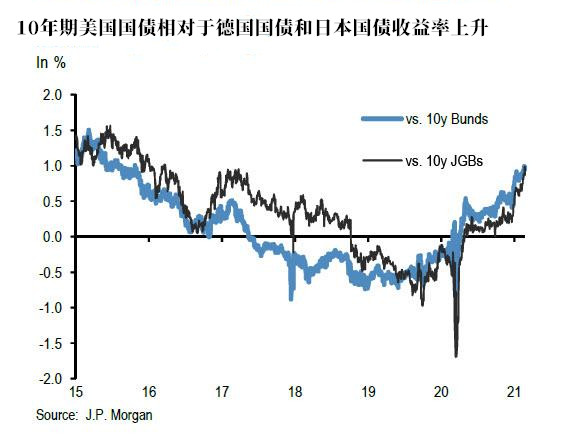

三、日本和欧元区的投资者介入购买美债,以在货币套期保值层面上,从美债收益率的大幅上升中获益。

最近的美债抛售显示,以货币对冲为基础的美债收益率的吸引力上升,尤其是对日本投资者而言,但是在当前的美债波动水平下,日本和欧元区投资者入场购买美债的可能性很低。因为这些投资者都不喜欢高波动性,尤其是银行。

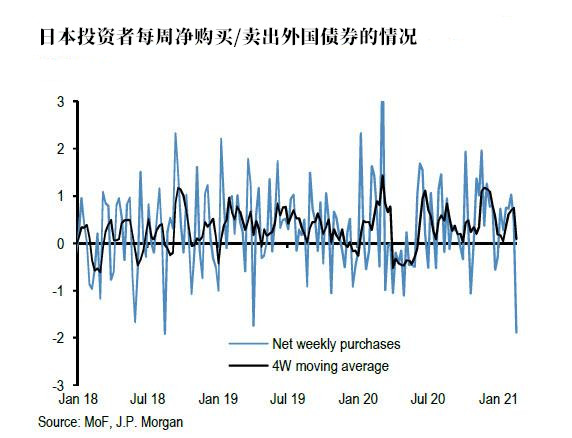

不仅如此,日本投资者还在卖出债券。最新周度数据显示,在截至2月19日的一周内,日本居民已录得净卖出外国债券约180亿美元。

摩根大通认为,必须先依靠其他资金流动或美联储的干预,让美债波动性稳定下来,才可能吸引更多外国资金流入美债市场。

四、由平衡型共同基金或养老基金对资金流动进行再平衡,将有助于债券市场企稳,令债券收益率回落。

摩根大通指出,与外资流动不同,这类资金流动在本季度出现的可能性很高,不过准确的时间更难预测,有可能在3月下旬出现。

不过,这也存在一个潜在的风险,一旦这些基金进行资金的再平衡,对美股可能起不到支撑作用,因为它们在购买债券的同时,往往也会抛售股票。

综合考虑上述四种情况后,小摩认为,债券市场的抛售压力减弱的条件并未完全成熟,第二种情形已看到了一些迹象,第四种情形也有一定出现的可能。

不确定性最大的就是美联储,如果美债收益率停止飙升,美联储大概率不会有所行动,只有当市场继续动荡时,美联储才有可能被迫出手。

美联储已掉进“陷阱”,本周表态至关重要

本周,包括美联储主席鲍威尔在内的多位美联储官员将相继登场,他们对美债收益率飙升的看法自然成为人们关注的焦点。

道明证券美国利率策略师Gennadiy Goldberg预期本周债券市场可能出现两种情况:

一种是,美联储官员可以坚称市场利率上升有充分的理由,这可能加速美债市场的抛售,利好那些做空的投资者;

另一种情况则是,美联储表态对市场利率上升预期表示担忧,重申他们将保持耐心,而这将有利于那些押注利率不会继续上升的投资者。

债券市场持续的高波动性会带来更多的风险,美联储任何有关支撑美债的言论都将导致空头挤压。可如果美联储官员们对这个话题只字未提,则有可能会刺激美债的进一步抛售。

美联储正步入一个陷阱,在某个时刻,他们将被迫在拯救债券市场还是股票市场之间做出抉择。

留给美联储的时间并不多了,如果债券市场抛售持续下去,对美国经济也会有影响。随着债券收益率上升,信用卡支付、汽车贷款、商业贷款、资本支出、租赁等的利率也会上升,而企业盈利能力则会下降。

目前,经济需要将近4.5美元的债务才能产生1美元的经济增长。鉴于美国经济增长高度依赖债务融资,利率上升对美国经济具有内在的破坏性。

更重要的是,消费者也在债务中陷得更深。目前,工资与维持所需“生活水平”的成本之间的差距达到了创纪录的水平。为了维持生活水平,美国民众需要负债超过1.6万美元,在大幅抑制消费之前,他们几乎没有能力消化更高的利率。

为了弥补生活成本和当前收入之间的差距,每年超过4000美元的赤字增加了消费者的债务负担,更高的利率将进一步吸收可支配收入用于偿债。

因此,当利率达到消费者和企业无力承担更多债务时,信贷驱动的经济就会放缓。

来源:金十数据

【免责声明】本文仅代表作者本人观点,与文汇阁无关。文汇阁对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。